No dia 05 de agosto de 2020 o Banco Central efetuou novo corte na Selic em 0,25 pontos percentuais, o que levou o juro básico da economia à nova mínima histórica de 2,00%.

Em comunicado, a instituição ainda afirmou que há possibilidade de um novo corte.

Diante deste cenário, é importante entender as consequências deste evento para a economia e para o seu bolso.

Uma economia com juros baixos é beneficiada pois o custo do crédito se torna mais barato, aumentando a propensão das empresas e famílias em consumir, investir e se financiar, aquecendo a economia como um todo.

Desta forma, para quem utiliza o crédito (pega dinheiro emprestado) a queda dos juros diminui o custo do empréstimo. Mas como fica o bolso de quem empresta o dinheiro (poupadores e investidores)?

Para estes, a mudança do patamar de juros reforça a necessidade de rever os investimentos. Entre 2014 e 2017, o investimento em títulos públicos pós-fixado (segue o rendimento da Selic), o Tesouro Selic, possuía um retorno superior a 10% ao ano.

Esta prática, o “rentismo”, é comumente visto em países com elevadas taxas de juros. O alto retorno gerado em títulos públicos pós-fixados torna investimentos atrelados a economia real, como ações e fundos imobiliários, pouco atrativos.

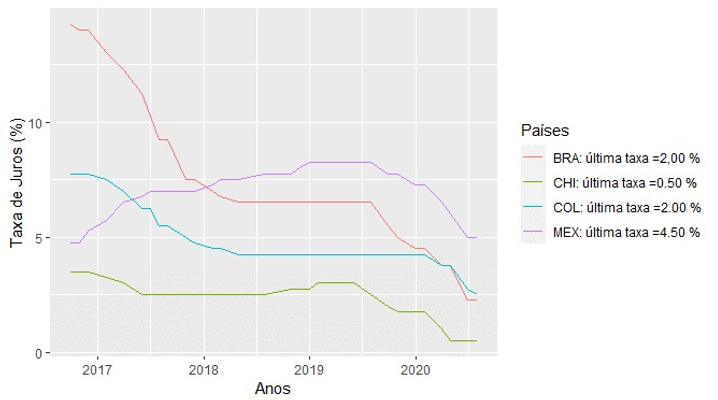

O Brasil, devido sua crise fiscal durante os dois governos da Ex-Presidente Dilma, ainda praticava juros elevados em comparação com seus pares emergentes americanos (Chile, Colômbia e México). Logo após o impeachment (que ocorreu em agosto de 2016), ao ser colocado em pauta reformas estruturais do cenário fiscal, houve sucessivos cortes na taxa, como pode ser observado no Gráfico 1.

Mas o que isso tem a ver com os meus investimentos e com a minha aposentadoria?

Tem tudo a ver. Mudanças no patamar de juros também demandam mudanças nos seus investimentos. Em um cenário com juros baixos investimentos em renda variável, por exemplo, passam a ter um melhor retorno ao longo do tempo em comparação ao título público pós-fixado.

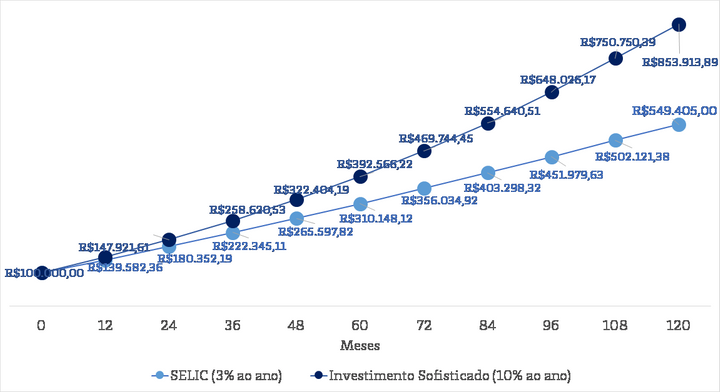

Vamos projetar dois cenários:

Cenário 1: Suponhamos que você tenha R$ 100.000,00 e tenha a disponibilidade de investir em R$ 3.000,00 por mês durante 10 anos em título público pós-fixado (Letras Financeiras do Tesouro) com a Selic em 3% ao ano.

Cenário 2: Suponhamos que você tenha R$ 100.000,00 e tenha a disponibilidade de investir em R$ 3.000,00 por mês durante 10 anos em uma carteira diversificada que rende 10% ao ano.

A diferença nesse caso é gritante. Como podemos ver no Gráfico 2, o montante acumulado no cenário 1 é de aproximadamente R$ 550.000,00, já o montante acumulado do cenário 2 alcança aproximadamente R$ 854.000,00. Uma diferença de R$ 354.000,00.

Em um horizonte de 20 a 30 anos essa diferença se torna ainda mais expressiva. Vale lembrar que a poupança rende menos que a Selic.

O conforto em investir em título público pós-fixado se foi. Hoje devemos buscar novas alternativas de investimento para alcançar rentabilidades adequadas e de forma consistente. Desse modo, devemos recorrer a investimentos mais sofisticados e correr mais riscos.

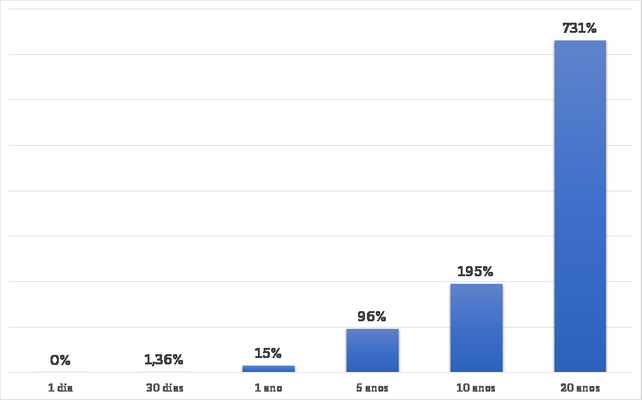

Uma boa notícia é que os investimentos com horizonte de 10, 20 ou 30 anos, ativos mais arriscados possuem retornos maiores que ativos de renda fixa. Como podemos ver no gráfico 3, o retorno do Ibovespa (índice de ações brasileiro) cresce vertiginosamente à medida que o horizonte de aplicação aumenta.

Uma carteira bem diversificada deve possuir, além de ações, moedas, juros, títulos corporativos, títulos públicos, crédito estruturado, fundos imobiliários, entre outras classes de ativos.

Os benefícios de uma carteira bem diversificada vão além de apenas rentabilidade, ela possui menos volatilidade e causa menos estresse para o investidor, além de prover retornos mais consistentes no longo prazo.

O ambiente mudou e tenho um convite para te fazer. Vamos repensar seus investimentos?

Siga a nossas redes sociais.

Sobre o Autor:

Alfredo Vidiri

Sócio-fundador da Sapiens Consultoria de Investimentos

Analista e Consultor de Valores Mobiliários CVM

Conheça nosso glossário!

Tire sua dúvida com palavras e termos utilizados no mundo do investimento.

Acessar glossário >